從功率兩巨頭的佈局,看半導體基業長青之道

前言:英飛凌和安森美是模擬和功率器件廠商中排名前十的兩家領軍企業,從他們近期公佈的公司戰略發展方向上,我們可以一窺半導體企業的發展方向和行業未來發展道路。

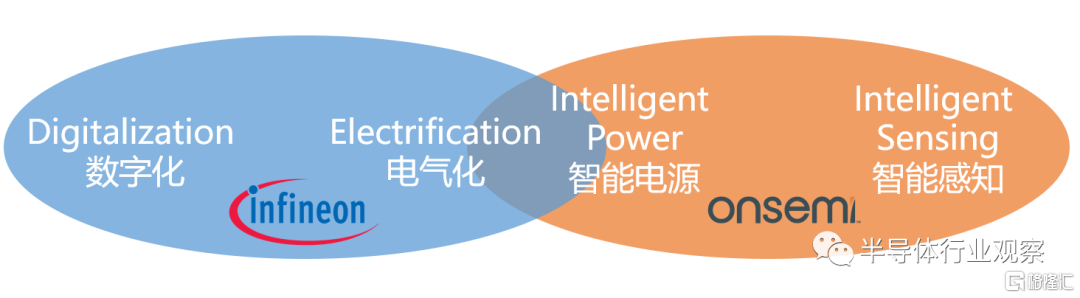

在這個月初英飛凌科技2021年投資者日上,領導層公佈了英飛凌的戰略發展方向,即Electrification電氣化和Digitalization數字化。無獨有偶,在兩個月前,安森美半導體也公佈了該公司的兩個戰略發展方向,Intelligent Power智能電源和Intelligent Sensing智能感知。自此,兩家模擬和功率器件的頭部企業除了繼續在其根基功率半導體方面深耕外,還各自朝着不同的方向發展。

英飛凌科技和安森美半導體的戰略發展方向來源:公衆號01芯聞

不約而同

在電氣化或曰智能電源的這個戰略發展方向上,兩家企業的核心產品類似,都是以IGBT, MOSFET和化合物半導體爲主的功率開關器件,涵蓋從低壓到高壓的模塊和單管產品。另外還包括各類IC產品,如驅動芯片和電源管理芯片等。針對的主要應用也相似,集中於5G與雲計算所需電源,電動汽車動力總成與配套充電設施,風能太陽能等新能源的轉換與儲能,以及工業自動化的電源管理和傳統的汽車應用如發動機控制,車身和車燈電源等。稍有不同的是英飛凌擁有數千伏特的大功率模塊產品線,能夠覆蓋電力傳輸和高鐵動力總成這類需要高壓產品的應用。

功率半導體是英飛凌和安森美的安身立命之本,兩家企業均是 業內排名前十的企業。在細分市場上,更是佼佼者:英飛凌和安森美佔據全球功率MOSFET市佔率的前兩名,同時也是IGBT市場上排名第一和第三的供應商。因此,英飛凌和安森美不斷在功率半導體領域加強自身優勢,不僅在傳統的硅器件上保持研發強度,陸續推出了各類汽車和工業用大功率模塊,還自建或收購十二寸晶圓廠用於功率半導體的生產,既大幅提供產能,又降低了成本。不僅如此,兩家企業還在2015年的半導體行業併購高峯時期,分別收購了業內傳奇廠商國際整流器公司IR(International Rectifier)和仙童半導體(Fairchild Semiconductor)。這兩次收購不僅增強了英飛凌和安森美在硅開關器件方面的技術實力和產品廣度,更關鍵的是補全了兩家公司在第三代半導體上的佈局。

英飛凌獲得IR開發多年的氮化鎵(GaN)技術,爲消費和工業應用增加了一條極具潛力的產品線。而安森美不但從仙童處獲得了工業和汽車級碳化硅(SiC)技術積累,而且得到仙童在韓國富川市(Bucheon)的成熟晶圓廠,立刻具備了4寸碳化硅大規模生產能力和6寸碳化硅的開發能力。從此之後,兩家公司同時具備碳化硅和氮化鎵產品的供應能力。隨後英飛凌和安森美還各自收購了碳化硅材料供應商,在第三代半導體發展如火如荼的今天,繼續保持其行業領先地位。

安森美戰略方向涉及的應用領域來源:安森美半導體

各表一枝

但是在另一戰略發展方向上,英飛凌和安森美則分道揚鑣。

英飛凌選擇的是數字化,近年來在這方面的投資可謂不遺餘力,不僅重金收購了老牌數字芯片公司Cypress賽普拉斯半導體,還在公司執行委員會(Executive Board)中專門設立了一個與COO和CFO平級的CDTO(Chief Digital Transformation Officer)首席數字化轉型官來負責公司數字化戰略,此職位由前漢莎技術董事會成員 Constanze Hufenbecher女士擔任。

英飛凌CDTO Constanze Hufenbeche女士來源:英飛凌科技

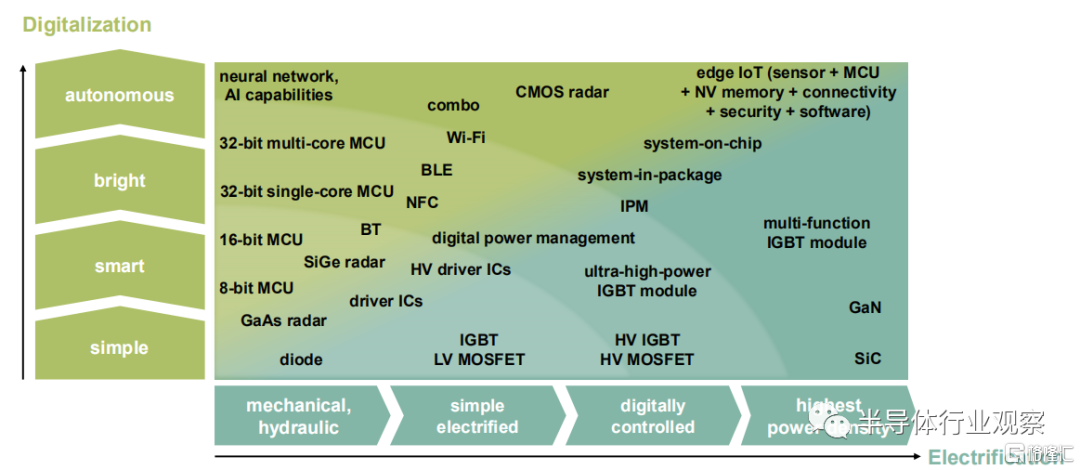

英飛凌數字化戰略的核心應用是物聯網IOT,包括輔助與自動駕駛、智能家居、智能工廠、智能倉庫、智慧城市、可穿戴設備等應用領域。這個戰略方向部分繼承於收購的賽普拉斯,其賽普拉斯3.0戰略聚焦的兩大重點增長領域之一就是物聯網。這個戰略方向對應傳感、運算、連接、安全和存儲五大類產品線,以及相應的軟件開發平臺,包括8/16/32位微處理器系列,WIFI、藍牙和NFC等連接方案,聲音、壓力和雷達等各類傳感器芯片,存儲芯片,安全芯片等。這些產品有的來自收購前的英飛凌,有的來自賽普拉斯,不少產品在兩家公司合併前就已經是其細分市場裏最具競爭力的芯片之一。合併後,新英飛凌的產品組合涵蓋數字、模擬和功率半導體,產生了極強的協同效應。例如在邊緣物聯網,英飛凌可以提供的產品有各類傳感器、微處理器、非易失性內存、電源芯片、連接芯片、安全芯片和相應的軟件平臺。

英飛凌戰略發展方向對應的產品線來源:英飛凌科技

安森美則看好智能感知這個比較細分的領域,由歷史上數次收購整合而來的智能感知事業羣(ISG)作爲主要支持部門,產品包括攝像頭、超聲雷達和激光雷達中用到的圖像傳感器、光電倍增管和收發器等部件,主要針對汽車輔助駕駛和自動駕駛,以及工業自動化和部分消費領域。

橫向比較兩家公司在投資者日的展示,安森美還是採用比較傳統的半導體企業宣講方式,從市場規模和增長率出發,分解到目標應用所需的系統方案,再延伸到具體產品層面。而英飛凌則高屋建瓴,不再僅僅關注產品及系統層面,而是從頂層的科技趨勢出發,對應到應用領域,再由此引出整體解決方案以及產生協同效應的產品組合,層層推進,更似系統公司而非元器件公司的介紹。除了具有競爭力的硬件產品外,英飛凌還能爲物聯網提供軟件支持,並提出了軟件即服務(SaaS)的商業模式,增加了公司的想象空間。

另一方面,安森美2019年收購Quantenna獲得的WIFI等技術沒有在投資者日上獲得曝光機會,而英飛凌通過數字化戰略方向,將原賽普拉斯產品有機整合。對此資本市場也做出反映,投資者日當天英飛凌股票上漲2.7%,而安森美股票則下降2.1%。

當然,安森美新任CEO Hassane El-Khoury僅上任半年多的時間,剛剛通過組織架構調整爲其新戰略積極佈局。舉措之一便是調整市場營銷Marketing部門的地位。過去,該部門歸屬銷售部門,彙報給銷售部門的執行副總,El-Khoury表示這樣做的結果就是市場營銷人員也變成了銷售人員,追逐短期的營收目標而非中長期的市場規劃。於是在投資者日的同一個月,安森美將市場營銷部門從銷售部門中獨立出來,任命Felicity Carson女士爲CMO首席市場官和高級副總,直接彙報給CEO。該公司還規劃了其他措施來實現其戰略方向,不過尚需時日來觀察到它們帶給安森美的變化。

安森美CMO Felicity Carson女士來源:安森美半導體

窺探基業長青之道

綜合兩家的投資者日演講和前期的公司新聞與季報,我們可以一窺半導體原廠是如何做到基業長青的。

首先,無論是通過有機增長還是收購的方式,你必須在某一領域甚至是某一細分領域成爲頭部企業。

安森美十多年以來在圖像傳感器方面持續進行大量投入,並且不斷通過收購融入了Aptina, Truesense, Cypress Image和SensL等衆家之所長,這才讓安森美車規圖像傳感器獲得超過50%的市佔率。同時,企業還可以跨價值鏈尋找合作夥伴共同開發,增加領先優勢。一個很好的例子就是各大半導體原廠爲特斯拉定製大電流IGBT單管以及之後的TPAK模塊。

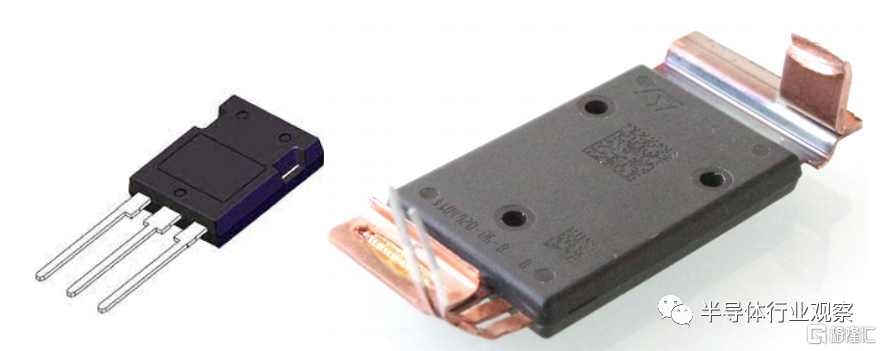

2015年筆者在仙童半導體立項開發兩款大電流車規IGBT單管AFGY160T65SPD和AFGY120T65SPD時,一開始就與特斯拉動力總成部門緊密合作,共同定義產品性能和各類測試要求——無論是100%瞬態抗擾度測試(Transient Immunity),還是器件分檔篩選(binning),亦或爬電距離和管腳長度選擇等——均是從Model S的量產數據和實際應用中出發。雖然特斯拉因爲價格和供應鏈等諸多原因最終選擇了其他半導體原廠,但是這兩款產品牆內開花牆外香,之後被國內和歐洲的幾家系統廠商所選用。更進一步,這兩款產品的成功量產也爲仙童和安森美(2016年9月收購仙童)擴展大電流車規級IGBT產品組合奠定了技術、測試和生產方面的基礎。之後安森美推出的VE-Trac系列IGBT模塊和裸片(bare die)產品就是受益於此。

意法半導體(STMicroelectronics)在與特斯拉的合作中同樣受益匪淺,特別是第一代TPAK模塊結合了特斯拉的電動汽車量產使用經驗和對技術趨勢的準確判斷,以及意法半導體的碳化硅技術儲備,最終成爲了第一款在電動汽車中獲得大規模應用的碳化硅模塊。這個爆款產品不僅給意法半導體帶來了大量營收和行業知名度,還提供了寶貴的應用數據,並讓其掌握了銀燒結(Ag Sintering)等新技術。這些數據和技術擴散到意法半導體的其他產品中,進一步鞏固了該公司在汽車功率電子方面的領先地位。

AFGY160T65SPD和TPAK來源:安森美半導體,System Plus Consulting

其次,在應用領域找到一條又長又溼的雪道,在其中佔據一席之地獲得高利潤。

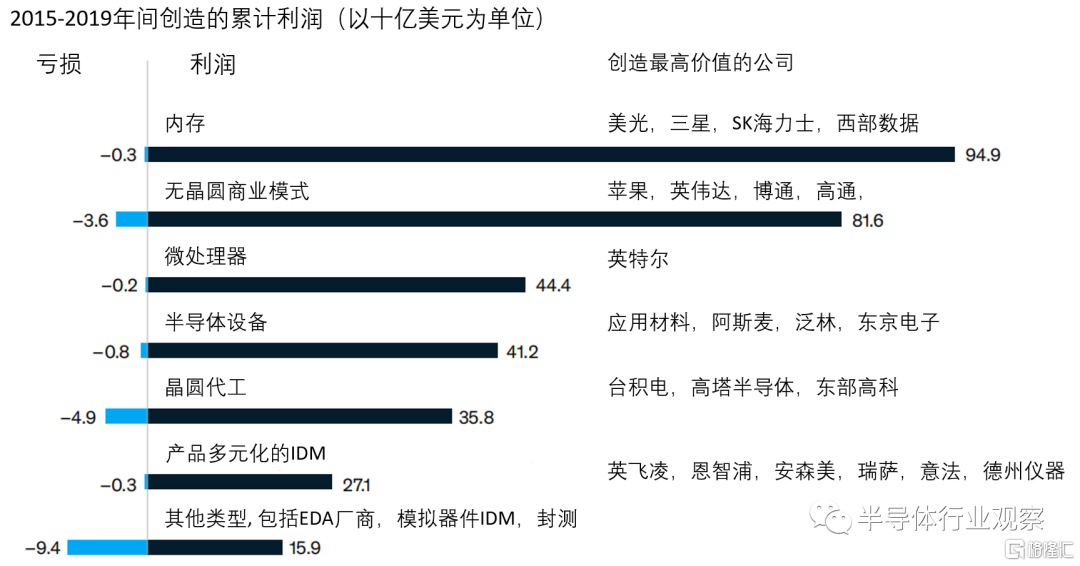

自動駕駛汽車、物聯網、人工智能,以及正在到來中 5G應用,都是可能的高利潤雪道。而且它們還處於競爭的中前期,細分領域或者利基市場仍有不少機會。與此同時,根據麥肯錫的研究,五大類半導體企業,即內存、微處理器、無晶圓模式、半導體設備和晶圓代工廠,在2015-2019年間獲得了半導體產業總利潤的60%,並且這樣的情況在未來還將繼續維持。因此,半導體企業在選擇雪道的同時,也要考慮如何向這五大類靠攏。其中內存、微處理器、半導體設備和晶圓代工廠爲頭部企業優勢明顯的領域,所以無晶圓商業模式成爲大多數中小半導體原廠和初創企業的選擇。

而且許多IDM廠商也在往無晶圓模式靠攏——雖然今年缺芯危機的主要原因之一是晶圓代工廠的產能瓶頸,但是英飛凌COO Jochen Hanebeck在投資者日上仍然表示外包生產的份額還會繼續增加。El-Khoury也表示安森美會轉向Fab-Liter的生產模式,關閉規模小的自有晶圓廠,將投資集中於紐約州East Fishkill的12英寸晶圓廠,並將外包份額從34%增加到45%。從財務數據上來看,安森美和英飛凌的運營利潤率一般只在12.5%左右,而同爲模擬和功率半導體廠商的芯源系統(MPS),卻可以通過Semi-Fabless模式實現30%左右的運營利潤率。

2015-2019年間半導體產業累計利潤的分佈來源:麥肯錫諮詢

再次,半導體廠商需要對供應鏈的變化持續保持警覺和敏銳,不斷探索多元化生產,增加供應鏈彈性。

例如,前面提到芯源系統採用的Semi-Fabless模式,即原廠自行開發產品工藝並在多個代工廠生產,由此獲得更大的代工定價權與具備彈性的生產佈局,同時投資部分自有測試設備和產能加快產品開發,增強質量管控。本週剛上市的氮化鎵第一股納微半導體(Navitas)也透露未來該公司可能採用Semi-Fabless的方式,以期獲得較高的EBITDA。

另外,半導體原廠還可以與半導體設備製造商合作,在晶圓生產和封裝測試端增強技術實力,用新技術和新供應鏈管理方法加快量產爬坡。例如,在建設奧地利菲拉赫(Villach)十二英寸晶圓廠時,英飛凌提出“One Virtual Fab一體化虛擬工廠”的概念,即在菲拉赫新廠採用與德勒斯頓(Dresden)十二寸晶圓廠完全相同的設備和工藝,並結合最新的自動化和數字化流程管理與物流管理,構建出一個虛擬的單一晶圓廠。芯片生產可以在這兩個晶圓廠彈性的切換,協同生產,按需分配產能,實現1+1>2的效果。

第四,對汽車等缺芯可能成爲新常態的行業,通過調整供應條款和定價策略降低產業週期性。

半導體原廠的供應合同一般爲長期約束性協議(所謂的Take-or-Pay Deal 照付不議交易),要求客戶提供6-12個月的採購訂單。但是汽車行業的客戶卻有所不同——因爲汽車行業過去以穩定著稱,雖然供應鏈複雜且涉及大量外包,整車廠對零部件採購遵循準時化零庫存原則(Just-in-Time),僅僅承諾幾周到幾個月的綁定採購合同,這對生產週期長、產能擴充慢的汽車芯片尤其不友好。但是去年以來的半導體短缺危機,使得越來越多原廠要求整車廠與一級供應商簽訂長期供應合同(LTSA),避免供應中斷。從另一方面說,這對整車廠也有正面的意義。根據麥肯錫全球研究院的一項研究發現,影響全球生產的供應鏈衝擊平均每四年就會發生一次。受此影響,企業每10年就有一年損失其年收入的42%。有介於此,一些眼光深遠的整車廠主動與頭部半導體原廠合作,既獲得了穩定的芯片供應,也間接佔用了競爭對手未來能夠從這些頭部半導體廠商那裏獲得的產能。

英飛凌對收購賽普拉斯的價值定位來源:英飛凌科技

最後,制定出適合自己的併購策略。

企業可以通過小型的併購,擴展到與自身優勢領域相鄰的產品和應用,亦或通過併購獲得支撐自己優勢領域的某種重要能力。近期安森美收購GT Advanced Technologies便是爲了增強該公司在碳化硅產品和智能電源戰略方向上的技術實力和產能。如果條件合適,並且可以開闢重要的新市場,也可以進行大型的併購。英飛凌收購賽普拉斯就是希望從一個功率和模擬半導體供應商,擴展到數字電子領域。當然,大型併購通常面臨冗長的審覈和競爭對手的攪局,併購雙方需要對業務連續性甚至收購失敗做好充分的準備。例如,安森美對仙童的收購歷經一年多才最終完成,其間原仙童員工心情跌宕起伏,不足爲外人道也。

雖然目前半導體行業處於超級景氣時期,但是從業者以及投資者切記不可高枕無憂,需要從行業領軍企業身上了解它們如何居安思危,規劃戰略方向,從而一窺其基業長青之道。